Aktuality

Žádost o roční zúčtování záloh a daňové zvýhodnění za zdaňovací období 2022

Tento článek obsahuje podrobný návod, jak si správně zaměstnanec vyplní formulář Žádost o roční zúčtování záloh a daňového zvýhodnění za zdaňovací období 2022 (dále jen „žádost“). Na úvod je třeba napsat, že tento formulář má za povinnost si vyplnit zaměstnanec, nikoliv zaměstnavatel. My, jako Váš partner v oboru účetnictví, daní a mezd pro Vás připravíme žádost pro kmenové zaměstnance pouze v rozsahu vyplnění základních údajů. Jak zjistíte níže, není možné, aby zaměstnavatel věděl o všech slevách a odpočtech, které chce zaměstnanec u Vás uplatnit v rámci zúčtování záloh. Proto tento článek slouží i pro Vaše zaměstnance jako návod, na co vše mají nárok. Pokud zaměstnanec nedodá vyplněnou žádost včetně potřebných dokumentů do účtárny nejdéle do 15.2.2023, vystavuje se tak riziku, že mu roční zúčtování ve mzdě nebude provedeno a bude si muset podat daňové přiznání za konkrétní zdaňovací období sám. Pokud zaměstnanec ukončí pracovní poměr před koncem roku a nenastupuje do dalšího zaměstnání, může si u posledního zaměstnavatele v roce zažádat o roční zúčtování záloh, pokud splní i další podmínky viz. níže.

Obrázky slouží pro ilustraci k vyplnění!

1. Co je to roční zúčtování záloh

Při výpočtu mzdy je zaměstnanci srážena daň, kterou jako zaměstnavatel (plátce) odvádíte za své zaměstnance (poplatníky) na místně příslušný finanční úřad. V rámci prohlášení poplatníka daně fyzických osob (dále jen „prohlášení“) viz článek zde, si zaměstnanec v průběhu roku uplatňuje základní slevy, na které má dle svého prohlášení nárok. Existují odpočty, které si nemůže zaměstnanec v průběhu roku uplatnit, protože vyúčtování těchto odpočtů může doložit pouze jednou za rok na základě konkrétního potvrzení. Tyto odpočty budou vysvětleny dále níže.

Ne všichni zaměstnanci můžou požádat o roční zúčtování daně, proto je třeba splnit níže uvedené podmínky:

- zaměstnanec neměl v průběhu roku jiné příjmy než ze závislé činnosti (tj. zaměstnání). Ostatními příjmy se rozumí podnikání (OSVČ) podle §7, kapitálové příjmy (např. akcie, dividendy, apod.) podle §8, příjmy z pronájmu podle §9 a nebo ostatní příjmy podle §10 zákona o dani z příjmu,

- neměl současně více pracovních poměrů u více zaměstnavatelů. Pracovním poměrem se vedle hlavního pracovního poměru rozumí i dohoda o provedení práce nebo dohoda o pracovní činnosti, výplata odškodnění pracovních úrazů pojišťovnou (Kooperativa nebo České pojišťovna) atd.

- pokud zaměstnanec nenahlásí včas změny vyplněné v původním prohlášení a v rámci ročního zúčtování by měl daň vracet, má za povinnost podat daňové přiznání za konkrétní rok a roční zúčtování mu zaměstnavatel nemůže udělat

Podmínky pro vyplacení ročního zúčtování záloh

- zaměstnavatel vyplatí svému zaměstnanci roční zúčtování záloh pouze v případě, že je částka vyšší než 50,- Kč

- pokud si zaměstnanec dodatečně uplatňuje zvýhodnění na děti, může mu je zaměstnavatel vyplatit pouze tehdy, pokud jeho rozhodný příjem byl vyšší než 6-ti násobek minimální mzdy pro konkrétní rok (pro rok 2022 je rozhodná částka 97 200,- Kč)

- roční zúčtování musí zaměstnanec doložit potvrzeními a žádostí viz níže

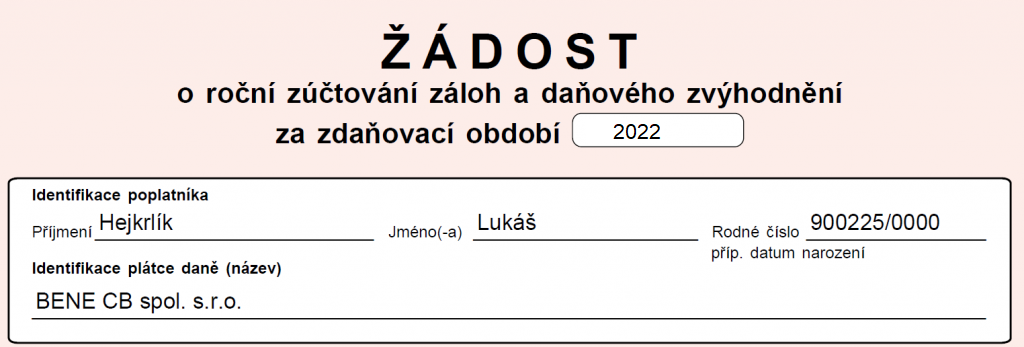

2. Základní údaje o plátci a poplatníkovi

Období = rok, za který zaměstnanec žádá o roční zúčtování záloh.

Identifikace poplatníka = Zde vypisuje poplatník (zaměstnanec) své příjmení, jméno a rodné číslo.

Identifikace plátce daně (název) = plátce daně je zaměstnavatel, u kterého je zaměstnanec v době podání žádosti zaměstnán. Zde se vypisuje obchodní jméno společnosti nebo jméno a příjmení fyzické osoby.

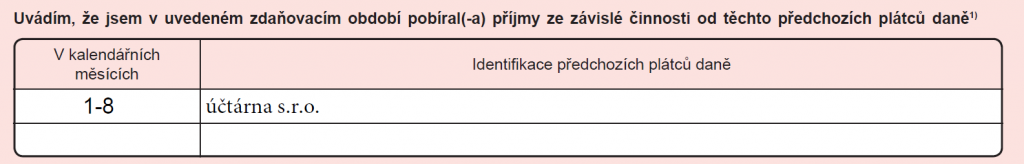

3. Příjmy od předchozích plátců daně

Tuto sekci vyplňují pouze ti zaměstnanci, kteří měli v průběhu roku více zaměstnavatelů. Musí být však splněna podmínka, že pracovně právní vztah nebyl souběžný s jiným pracovně právním vztahem. V tomto případě si musí zaměstnanec podat daňové přiznání sám a nemá na roční zúčtování záloh od současného ani předchozího zaměstnavatele nárok. Pro správný výpočet musí doložit potvrzení o zdanitelných příjmech za příslušný rok. Pokud zaměstnanec byl hlášen na úřadu práce jako žadatel o pracovní místo, tuto sekci nevyplňuje, ale dokládá k ročnímu zúčtování potvrzení od úřadu práce.

V kalendářních měsících = číselně vyplňuje měsíce, ve kterých pracoval u jiného zaměstnavatele

Identifikace předchozích plátců daně = zde se vypisuje obchodní jméno společnosti nebo jméno a příjmení fyzické osoby u které byl zaměstnanec zaměstnán.

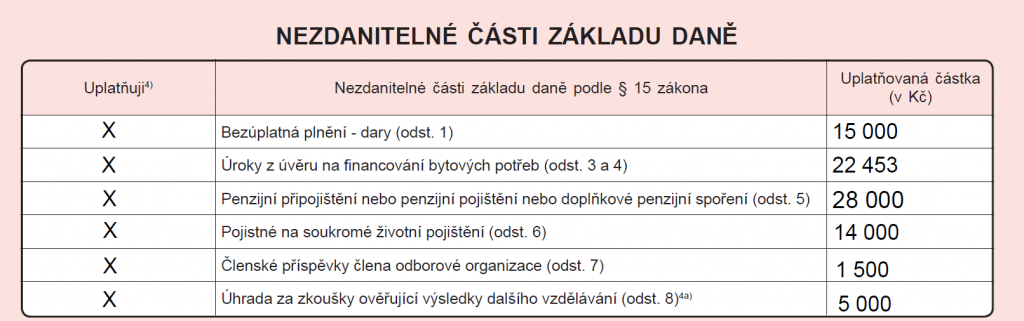

4. Nezdanitelné části základu daně

Tato sekce se věnuje ostatním slevám, které poplatník dokládá potvrzením. Do sloupce „Uplatňuji“ zaměstnanec napíše křížek, pokud tuto slevu doloží a do sloupce „Uplatňovaná částka“ vypíše částku uvedenou na potvrzení.

Bezúplatná plnění – dary = dar obcím, krajům nebo jiným organizačním složkám státu, právnickým osobám, které jsou pořadateli veřejných sbírek na vědu, vzdělání, kulturu, školství požární ochranu. Dále zdravotním zařízením, církvím nadacím apod. Minimální částka jednoho daru musí činit 1 000,- Kč. Pokud zaměstnanec v průběhu roku daroval krev nebo plazmu, má nárok na uplatnění nezdanitelné části základu daně ve výši 3.000,- Kč za každý odběr. O všech darech zaměstnanec dokládá potvrzení.

Úroky z úvěru na financování bytových potřeb = částku, kterou zaměstnanec vynaloží jako úrok na hypotéčním úvěru nebo stavebním spoření na pozemek nebo nemovitost, kterou využívá pro svou vlastní bytovou potřebu. Zaměstnanec dokládá potvrzení o zaplacených úrocích. Maximální částka, kterou lze odečíst od základu daně je 300 000,- Kč u z úvěru zřízeného do 31.12.2020 a 150 000,- Kč u úvěru zřízeného od 1.1.2021, v součtu obou druhů pořízení max. 300 000 Kč. Dále je potřeba vyplnit dodatkové prohlášení vysvětleno níže. Pokud zaměstnanec v žádosti o roční zúčtování záloh uvádí úroky z úvěru poprvé, je nutné doložit kopii úvěrové nebo hypotéční smlouvy.

Penzijní pojištění = od základu daně lze na základě potvrzení odečíst částka maximálně 24 000,- Kč a to v součtu všech uzavřených penzijních pojištění. Odpočet se počítá jako rozdíl zaplacené částky za kalendářní měsíc ponížen o 1 000,- Kč.

Soukromé životní pojištění = od základu daně lze na základě potvrzení odečíst částka maximálně 24 000,- Kč a to v součtu všech uzavřených životních pojištění.

Členské příspěvky = pokud je zaměstnanec členem odborové organizace, může si na základě potvrzení odečíst maximální částku 3 000,- Kč.

Úhrada za zkoušky ověřující výsledky dalšího vzdělávání = zaměstnanec si může odečíst na základě potvrzení částku 10 000,- Kč nebo 13 000,- Kč u zaměstnanců se zdravotním postižením nebo 15 000,- Kč u zaměstnanců s těžkým zdravotním pojištěním v případě, že vynaloží výdaje na vzdělání podle Zákona č. 179/2006 Sb., o ověření a uznávání výsledků dalšího vzdělávání.

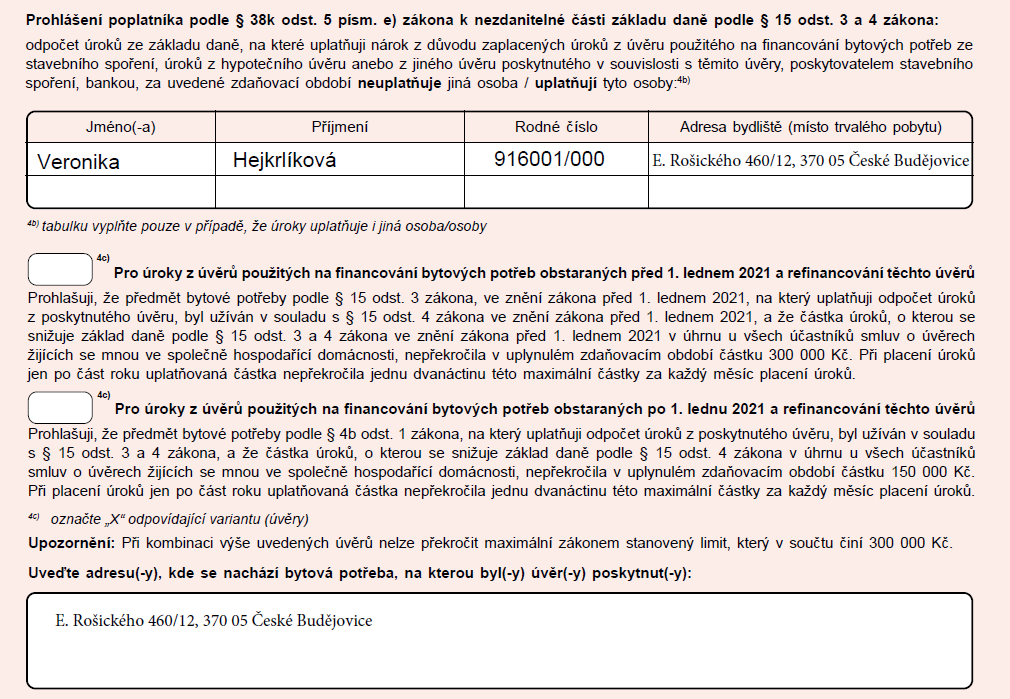

5. Prohlášení o bytové potřebě

Tuto sekci vyplní zaměstnanec v případě, že si uplatňuje úroky z hypotéky/stavebního spoření (dále jen „úroky) viz předchozí kapitola. Úroky může zaměstnanec sdílet s jinými poplatníky a může kvůli daňové optimalizaci tyto úroky poměrem mezi poplatníky rozdělit. Pokud poplatník přerozděluje část úroků na jiného poplatníka, vyplní výše uvedenou tabulku o dalších poplatnících. V případě, že si zaměstnanec odpočítává 100% úroků dále již nevyplňuje ostatní poplatníky podílející se na tomto hypotéčním úvěru.

Zaměstnanec musí dále vybrat variantu zřízení úvěru dle data pořízení – lze vybrat jednu či obě možnosti. Dále zaměstnanec musí vyplnit adresu nemovitosti, kde bydlí a využívá pro financování tohoto bydlení hypotéční úvěr/stavební spoření.

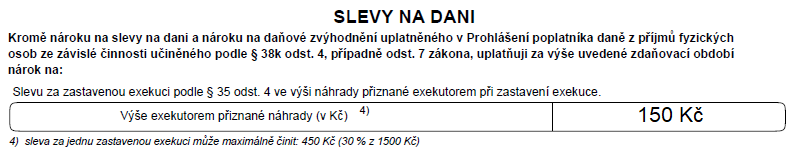

6. Sleva za zastavenou exekuci

Díky novelizaci zákona se mají zastavit ty exekuce, které trvají více než 3 roky a týkají se pohledávek do 1 500 Kč bez příslušenství a během této doby nebylo nic vymoženo. Oprávněnému, tedy věřiteli, pak bude náležet náhrada ve výši 30 % z částky vymáhané pohledávky bez příslušenství. Maximální částka za jednu zastavenou exekuci činí 450 Kč. Toto plnění se nebude poskytovat v penězích, ale ve formě slevy na dani z příjmů. Nárok se dokládá potvrzením od exekutora – Usnesení o zastavení exekuce. Sleva na zastavenou exekuci se netýká dlužníků, na které je vedeno exekuční řízení!

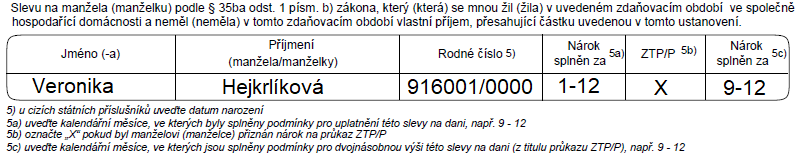

7. Sleva na manželku

Tuto sekci vyplňují pouze ti zaměstnanci, kteří hospodaří ve společné domácnosti s manželem/manželkou a jejich příjem za zdaňovací období nepřesáhne částku 68 000,- Kč. Příjmem se pro tyto účely rozumí například příjmy ze závislé činnosti (hlavní pracovní poměr, příjmy z dohody o provedení práce, pracovní činnosti) podle §6, příjmy z podnikání (OSVČ) podle §7, kapitálové příjmy (např. akcie, dividendy, apod.) podle §8, příjmy z pronájmu podle §9 a nebo ostatní příjmy podle §10 zákona o dani z příjmu. Příjmem se ale dál rozumí výplata nemocenské dávky (nemocenská, státní důchody, podpora v nezaměstnanosti, peněžitá pomoc v mateřství, apod.). Příjmem se pro tyto účely nerozumí rodičovský příspěvek. Základní sleva na manželku je ve výši 2 070- Kč za měsíc, tj. 24 840,- Kč roční sleva. Pokud je manžel/manželka držitelem průkazu ZTP/P sleva je za konkrétní měsíc dvojnásobná, tj. 4 140,- Kč a roční sleva dále maximálně ve výši 49 680,- Kč.

Zaměstnanec je povinen k této sekci doložit čestné prohlášení manželky/manžela, že si za minulý kalendářní rok nevydělal/nevydělala víc než 68 000,- Kč. Pokud je manžel/manželka držitelem průkazu ZTP/P tak i tento průkaz.

Jméno, Příjmení, Rodné číslo = zde se vyplňuje jméno, příjmení a rodné číslo manželky/manžela.

Nárok splněn za = zde se vypisují měsíce, kdy byla celková částka příjmů manžela/manželky nižší jak 68 000,- Kč. Pro uplatnění slevy na manžela/manželku se však počítá s příjmy za celý kalendářní rok.

ZTP/P = zaměstnanec vyplní křížek, pokud je manžel/manželka držitelem průkazu ZTP/P

Nárok splněn za = zde se vypisují měsíce, ve kterých byl manžel/manželka držitelem průkazu ZTP/P

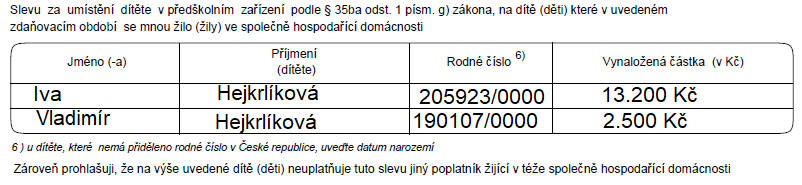

8. Sleva za umístnění dítěte

Tuto sekci vyplňují pouze ti zaměstnanci, kteří mají děti, které žijí se zaměstnancem ve společné domácnosti a zároveň zaměstnanec vynaložil výdaje na umístnění dítěte v předškolním zařízením. Maximální částka kterou si může zaměstnanec uplatnit na jedno dítě je výše minimální mzdy za konkrétní rok (pro rok 2022 je maximální částka 16 200,- Kč). Zaměstnanec je povinen doložit potvrzení o vynaložených výdajích na jednotlivé dítě.

Jméno, Příjmení, Rodné číslo = zde se vypisuje jméno, příjmení a rodné číslo dítěte.

Vynaložená částka = vynaložená částka na umístění dítěte v předškolním zařízení, která je napsána na potvrzení.

9. Podpisová část

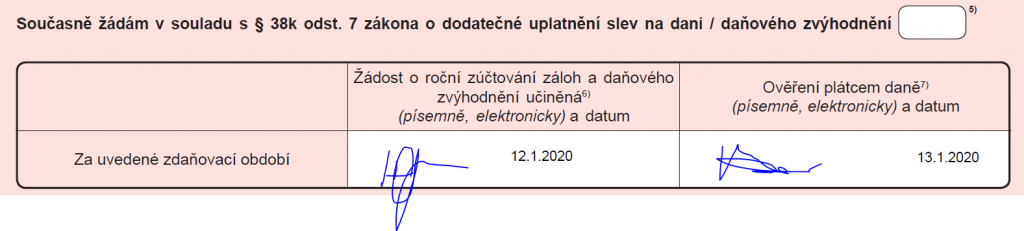

Zaměstnanec, který uplatňuje dodatečné slevy nebo daňové zvýhodnění na vyživované děti, označí políčko vedle textu „Současně žádám v souladu s § 38k odst. 7 zákona o dodatečné uplatnění slev na dani/daňového zvýhodnění“ křížkem a postupuje dále dodatečným vyplněním prohlášením viz článek zde.

Žádost o roční zúčtování záloh a daňového zvýhodnění učiněná = zde se podepíše zaměstnanec a dopíše datum podpisu

Ověření plátcem daně = zde se podepíše zaměstnavatel a dopíše datum podpisu

9. Další záznamy

Tato sekce slouží zejména k dodatečným záznamům a změnám, případně jako nástavba jednotlivých sekcí v případě, že daná sekce nemá dostatek kolonek pro vyplnění všech informací.